2014에 대한 경제전망이 1월 미국 양적완화축소 소식이 12월 중순에 확인되면서 단기적으로는 금유시장의 불확실성이 확인된 것으로도 판단하고, 양적완화의 축소로 인한 추이를 모두 주의깊게 지켜보고 있다. 당장 발표가 나자마자 원달러 환율이 오르고(평가절하), 달러엔도 105를 넘고, 미국의 국채는 3%까지 오름세를 보이고 있다. 그리고 내년은 금년보다 더 활기차기 보다는 흥미진진하게 위험, 노력, 안도의 한숨이 교차할 듯하다.

이런 현상이 당장 일상을 사는 것과 상관없는 것처럼 느끼지만, 우리가 세계화라고 말하고 글로벌시장을 공략하는 것만큼 기축통화인 달러와 시장의 연결성이 다양하게 일상생활과 연결되어 있는 세상이다. 따라서 다양한 시각에서 바라본 경제시장의 예측을 경청하고, 내가 처한 환경에서 대박보다는 안정적인 방향을 추구하기 위해서 경제활동인구라면 한번쯤 읽어보라고 권하고 싶다. 한국경제와 관련하여 한국은행 금융안정보고서(2013년10월, 한국은행홈페이지에서 다운)와 함께 읽는다면 상당히 큰 도움이 되지 않을까합니다.

책은 Part 1에서는 미국, 신흥국과 중국, 한국, 일본이란 한국과 주요관련에 대한 거시적 상황과 전체적인 흐름에 대한 개괄을 정리하고 있다. Part 2에서는 한국경제현안에서 핵심산업인 전기,전자 / 자동차 / IT산업에 대한 분석예측, 국내시장과 관련된 유통시장, 부동산, 마지막으로 금융위기로 촉발된 실물경제와 금융경제의 탈동조화가 아직 안정화되지 않은 상황에서 실생활과 관련이 큰 금융시장에 대한 예측을 담고 있다.

책이 11월분까지 추가정리를 하였지만 12월18일 미국 Tapering개시, 내년 1월 FRB 옐렌의 시대 개막(스탠리피셔가 부의장이 된다면 상황제도일지도..), 제조업보강을 위한 감세정책과 자동차산업등의 re-shoring으로 제조업을 보강하고 있다. 책의 우려처럼 국채가격이 오르는 것은 많은 거시지표들이 예상보다 좋음에도 장기적으로 미국경제에 대해서도 우려의 눈길이 존재한다고 반증이다. 활황기에는 자산효과가 부를 축적하는 레버리지 효과가 존재할 수 있지만, 지금과 같은 대후퇴의 시기에는 부채는 그대로 줄지않고 존재하기 때문이다. 노무라연구소에서는 2014가 미국의 위치를 재확인하는 해라고 생각한다. 비록 달러의 명성이 떨어졌지만 달러헤게모니와 기술력, 자국내 생산성을 확보하려는 정책, 셰일가스등의 자체적인 원자재와 에너지 자원을 통한 동력을 찾는 것, 세계에서 가장 큰 소비중심의 시장을 확보하고 있는 장점을 볼때 아직 미국이 그 위치를 잃지는 않을 것이라고 생각한다. 조금은 스스로 챙피하다고 할지 모르겠지만..

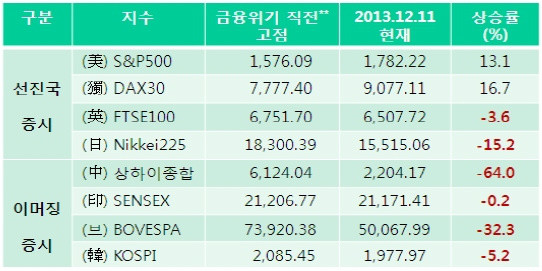

하지만 대공황 직전과 현재의 주가 그래프가 동기화되는 점은 당장은 아니더라도 과도한 부채에 대한 준비는 필요하다고 생각한다. 미국뿐만 아니라 모두들에게 재앙은 닥칠지도 모른다면 미리 준비하는 것만으로도 큰 힘이 된다고 생각한다. 금융위기보다는 모든 시장이 성장했지만, 금융위기 직전 고점대비로 보면 아래와 같이 다르기도 하다. 노력은 필요하지만 지금은 위험이란 지뢰를 밟지 않는 안전운행이 낫지 안을까하게된다.

유럽은 OMT(Outright Monetary Transactions)을 통해서 남유럽국채를 무제한 매입하고 있다. 일종의 유럽판 QE다. 남유럽채권을 프랑스가 많이 보유했었고, GDP대비 부채가 오르면 프랑스도 독일에게 기댈 수 밖에 없다. 요즘은 독일의 무역흑자에 대한 다양한 의견등 어려운 여건인데, 보고서는 정치적인 안정을 바탕으로 경제상황도 안정화되기를 기대한다고 말하고 있다.

매우 완곡한 표현이고 경제정장률이 잘되야 -1~1%인데 당장 우리입장에서는 과거처럼 시장으로써의 큰 역할을 기대하기 어렵다고 생각한다. 게다가 실업률도 높고, 개인적으로 극동아시아보다는 더 골치 아픈 상황이 아닌가한다.

신흥국과 중국등에 대한 논의는 책에서는 신흥국은 선진국들의 자본에 많이 노출되어 있고, 내부적인 인플레이션등을 동시에 우려하고 있다. 좋은 표현으로 신흥국이지만 선진국대비 자체적인 생산력등이 작기 때문에 양적완화로 달러대비 가치하락, 무역수지악화라는 두가지 문제점을 지적한다. 최근에 애널리스트란분이 그렇기 때문에 신흥국투자를 넓혀야한다는 이야기를 들을 적이 있는데, 선진국 자본의 흐름과 같이 하지 못하면 상당히 리스크가 큰 일이라는 생각을 했었다. 그나마 한국 여건이 신흥국과는 다르다는 것이 책의 의견인데 정말 그런지 분별하기 어렵다고 생각한다.

중국은 상중전회에 대한 이야기를 기대했는데 예상외로 인구감소를 보고 깜짝 놀라게 된다. 세계의 공장에서 자체적으로 부를 생산해내는 동력이 없다면 7.5%의 안정적 성장을 기대하기 어렵다는 의견이다. 사실 중국도 다양한 분야에서 자체적인 실험과 도전은 진행중이라고 생각하고, 당장 중국경기의 하락은 우리나라에도 직접적인 영향이 많다고 생각한다. 하지만 중국 GNP가 이제 5천불까지 오른것을 본다면 우리보다는 여건이 훨씬 낫다는 생각도 들고, 그들의 미국이 주도하는 사고가 아닌 자체적인 깊은 성찰의 문화가 다양한 경제활동속에 녹아든다면 꾸준히 성장하리라는 생각을 한다. 현업에서 그들을 보면 단순제조에서 상당한 내부적인 기술축적, 인력수급등은 꾸준히 해왔기 때문이라고 생각한다. 중국을 볼때 이런 장기적인 인력교육부분이 부러울때가 많다.

일본은 장기적인 집권을 확보한 아베노믹스가 관권이다. 금융완환, 기동적인 재정정책, 규제완화와 투자환경의 개선이란 세가지 축을 활용하는 일본에게 엔저로 인한 수출증대등의 성과는 이룩한듯 하다. 양적완화 축소란 환경에서 내년 4월 소비세 증세등은 분명 일본에게는 불리한 환경이 아닐까한다. 일본산업들의 분발이 기대될 수도 있지만 현실적으로 아베노믹스의 실효는 내년 상반기쯤 되면 힘이 빠지지 않을까 생각해 본다. 그나마 자체적인 내수시장과 높은 기술력과 품질은 우리나라 여건보다 좋은 점이라고 생각한다.

한국에 대한 이야기는 사실 조금 암울하기도 하다. 가계부채의 증가원인을 투기적인 행동으로 책에서 지적하는데 모든 투기는 망하는 길의 지름길이다. 많은 공항의 사례직전에 투기가 휑휑하지 않은 적이 없다. 게다가 과거 7-8%의 성장에 맞춰진 시각과 생활이 현재의 저성장 환경에 적응하는데 부자연스럽기도 하다.

책에서는 현재와 같이 경기를 유지하기 위한 재정저운영 목표, 금융완화등 부동산중심의 문제로 인한 내부적인 문제를 외부적인 문제보다 높게 평가하는 것 같다. 이로 인해서 금융기관 공적자금 투입을 우려하는 것을 보면 최근 건설, 조선의 위기, 부동산의 부실채권 가능성등으로 결국 레버리지효과를 만들어준 금융권의 부실화까지 연관된 것이라는 생각이다. 그나마 기댈것은 수출인데 기업의 영업이익률의 감소, 차입금 의존도도 증가 증가중이다. 과거와 같이 육성산업의 효과도 적고 새로운 성장동력을 찾는 노력은 정부, 기업, 개인들이 얼마다 많은 노력을 해야할지 말해주는 듯해서 답답하기도 하고, 새로운 산업의 출현도 기대해 보게된다. 요즘 유행하는 말로 나라꼴이 이모양인에 안녕할일이 적고, 대책수립은 더디니 제도와 정책이 시키는데로 해야하는 개인은 각자도생을 해야하는 것도 같다.

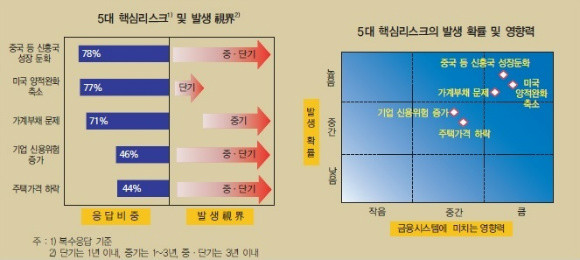

책에서 논의된 대책의 배경은 한국은행 금융안정보고서를 보면 훨씬 더 자세하게 볼 수 있다. 이 보고서를 기준으로 국회에서 정책적 입법과 정부측 대안이 수립되는데 경제가 심리적 효과가 있어서인지 자세한 설명이 일반 기사에서는 보기 힘든면도 있어 보인다. 아래의 다섯가지가 주요문제인데 모두 위험이 중각이상으로 심각하다.

산업과 관련하여는 간략하게 책의 내용을 정리해 본다.

전기전자는 컨버전스를 통한 스마트폰을 중심으로 디바이스의 성장을 말하고 있다. 하지만 전자업종을 보면 핵심기술은 미국, 핵심소재는 일본, 응용기술분야에서만 한국의 능력이 스피드를 기반으로 성장해왔다. 시장이 성숙한 단계에 들어서 어떻게 다양한 서비스 시장을 창출할 것인로 귀결된다고 이해되지만, 국내 원천기술 확보를 위한 노력들이 배가되엇으면 한다. 가전시장의 경우, 일본이 엔저를 중심으로 백색가전의 재기를 노린다는 말은 세겨볼만 하다. 하지만 국내기업들이 다양성보다는 통일된 중가이상의 시장을 노릴때 책에서 말하는 소형화와 프리미엄을 추구하는 시장을 생산성 기반의 규모의 경제를 많이 따지는 국내기업이 할 수 있을지 조금은 의문이다. 특히 이를 위한 브랜드 이미지와 인지도 상승이란 핵심주제는 국내 대부분의 기업에게 참 뼈아프다는 생각이 든다.

자동차 산업을 신흥시장에 투자하는 예로 설명하고, 자동차가 기계중심에서 다양한 전자장치를 통한 "Smart connected"전략의 가속화, 친환경정책에 따른 green marketing분야의 상승은 당여하다고 생각한다. 하지만 오랬동안 자체적인 기술개발과 노력보다 환율효과에 많이 기대려는 근시안적인 사고가 어려운 시점이 당면하면서 어떤 결과를 낼지 지켜볼수 밖에 없다. 이둘을 제외하면 마땅한 산업경쟁력으로 내세울것이 없어서 안타깝기도 하다.

IT산업은 Smart City, 교육, Smart AD로 나눠서 말하는데 공감은 조금 떨어지기도 한다. smart라는 주제는 성장하리라는 생각을 하지만 건설경기를 보면 기존 진행한 U-City, Smart Grid등의 성공적인 입증이 우선이 아닐까 생각한다. 특히 교육분야에서 교과서 논란만으로도 시끄럽지만 개인적으로 교과서대체등의 진행으로 정부와 산업이 협력하여 신규시장을 창출하는 것은 괜찮지 않나 하는 생각이 든다. 주식과 같이 RTB(Real Time Bidding) 방식의 smart AD는 가격결정권과 합리성, 매체의 특성을 고려할때 조금 의아하다. 평등한 협상보다는 광고매체나 대행거래서 서비스업체 중심의 leadership환경은 포털중심의 환경이라서 일반화하기는 어렵다고 생각한다.

유통산업의 자체브랜드(Private Brand)는 당연하다고 생각한다. 국내 많은 기업이 wall-mart납품을 위해서 목숨을 걸면서 그들의 business를 배우지 않는 것이 더 이상하다고 생각한다. 그외에 big data의 활용및 접근 방식은 상당히 귀기울여 들을만 하다. 무엇을 위해서 어떤 insight를 확보하여 경쟁력을 확보할 것인가라는 화두는 충분한 의미가 있다고 생각한다. 다만 big data의 분석이 개인들의 활동을 확인 통제함으로 개인적으로는 사생활침해의 소지가 매우 높다고 생각한다. smart기기를 통해서 더 많이 연결될 수록 나의 생활이 노출되고, 그 자료를 활용하는 것에 대한 법적인 보호가 필요하다고 생각하게 된다. 아니면 정보제공의 선택적 동의도 필요하다고 생각한다.

부동산에 대한 시각은 일본과 비슷하면서도 다르지만 일본 기업들의 기법을 다시 갖고 오는 것을 보면 상당히 애둘러서 표현한다고 생각한다. 대신 간접투자방식을 제안하고, 개인들의 접근성이 떨어진다는 말이기도 하다. 금융적 파생상품의 문제로 확산된 리먼브라더스 사태를 볼때, 서비스에 대한 지급의식이 매우 척박한 우리환경을 볼때 성공가능성은 낮아 보이기도 하다. 다만 자산관리서비스등에 대한 시장은 장기적인 안목에서 책에서 말하는 것처럼 필요하다고 생각한다.

증권회사 친구녀석의 말만으로도 주가가 오르지만 거래량이 줄어 수수료수입감소, 은행들의 부실채권부분에 대한 우려, 기업부실에 따른 불량채권, 부동산으로 인한 채권의 불량화, 저금리로 인한 예대마진의 감소등 좋은 소식이 없어 보인다. 대체거래소등 큰 주제보단 작은 주제로 장을 마치는 것으로 보아도 그렇다. 123page에 나온 국가별 고령자 주수입원 비교 도표를 보면서 국민연금기대보다 건전한 저축을 많이 해야한다고는 생각이 차라리 낫지 않겠나라는 소극적 생각이 든다.

그래도 2014는 열심히 살아야한다고 생각한다. 그래도 좀더 나은 환경이 왔을때 한번 폴짝 뛰어보지 않겠나하는 생각이다. 284page 도표에서 색인은 전국과 서울이 바뀐것 같다.

'경영_경제_IT(冊)' 카테고리의 다른 글

| 통찰모형 스핑클 : 세상이 아직 발견하지 못한 비즈니스 기회를 선점하는 법 (0) | 2014.01.13 |

|---|---|

| 기술력의 일본이 사업에 실패하는 이유 (0) | 2014.01.10 |

| 선대인, 미친 부동산을 말하다 (0) | 2013.12.22 |

| Economy Show (경제쇼) (0) | 2013.12.21 |

| 대한민국 경제 현주소 이해하기 - 김광수경제연구소, Bunker 1특강을 다녀와서 (1) | 2013.12.19 |

편집/구성

편집/구성